Dagplejeskattefradrag:Hvad er det, og hvordan kan det gavne dig?

Der er mange skattefradrag og fradrag tilgængelige for forældre og familier, men én af de mest oversete og gavnlige er at tage en skattefradrag mod pengene brugt til dagpleje. Disse udgifter kvalificerer sig til skattefradraget for børnepasning (IRS Form 2441) - formelt kendt som skattefradraget for børne- og omsorgsudgifter - og hvis din familie aldrig har udnyttet denne skattefradrag, kan det blive en game-changer næste gang du indgiver din skat.

Millioner af familier bruger dagpleje og børnepasningstjenester, og de kan blive ret dyre. Selvom krav på dagplejeudgifter mod et skattefradrag ikke vil dække alle omkostningerne forbundet med børnepasning, kan det hjælpe med at reducere din samlede skat. Denne artikel vil opdele, hvad kreditten er, hvordan du kvalificerer dig, og hvordan det kan sænke din endelige skatteregning. Og endelig får du nogle tips om andre fradrag og kreditter, der kan hjælpe almindelige amerikanske familier som din.

Hvor meget skattefradrag kan jeg få af mine dagplejeudgifter?

At tage skattelettelser på dagplejeudgifter betragtes som en kredit (ikke et fradrag). Det er vigtigt at bemærke forskellen mellem de to. Ifølge IRS hjemmeside vil et skattefradrag reducere din skattepligtige indkomst og beregnes baseret på en procentdel af din skatteramme. For eksempel, hvis du er i skatteklassen på 20 procent, vil et fradrag på $1.000 spare dig $200. En kredit, på den anden side, reducerer din samlede skatteregning dollar for dollar. Så en skattefradrag på $1.000 vil barbere $1.000 af din skatteregning, uanset din skatteklasse.

Når du beregner den kredit, du kan modtage på dine dagplejeudgifter, må det samlede beløb, du bruger, ikke være mere end 8.000 USD for én kvalificeret pårørende eller 16.000 USD for to eller flere kvalificerede pårørende. Hvis du modtog andre plejeydelser – såsom en konto for afhængig pleje – kan de samme udgifter ikke anvendes på begge ydelser.

Ifølge IRS Form 2441 (formularen, der bruges til skattefradraget for børnepasning), er selve kreditten mellem 1 og 50 procent værd af de kvalificerende udgifter, du hævder, afhængigt af din indkomst. Hvis din justerede bruttoindkomst (AGI) er $125.000 eller mindre, kvalificerer du dig til de fulde 50 procent. Følgende tabel viser dig, hvor meget af en kredit du kan kvalificere dig til.

Skattefradraget i to indkomstniveauer med en glidende skala beregnes ved at reducere din opsparing med 1 % for hver $2.000 AGI, du har.

Da de fleste familier vil falde mellem 20 procent og 50 procent skattefradrag, er den maksimale kredit, der kan forventes, $1.600 - $4.000 for familier med et barn og $3.200 - $8.000 for familier med to eller flere børn. Men selvom dine dagplejeudgifter ikke maksimerer børnepasningsskattefradraget, kan selv det mindste beløb være nyttigt.

"(Skattefradraget) øgede mit afkast med et par hundrede dollars for et barn," sagde Jaclyn Curtis, en forfatter i Detroit, Michigan.

Er mit barn en kvalificeret forsørger?

I de fleste tilfælde, så længe dit barn er under 13 år, kvalificerer det sig som din pårørende. Det bliver lidt mere kompliceret for kvalificerede forsørgede børn med skilsmisse eller separerede forældre eller forældre, der bor adskilt.

Samværsforælderen vil typisk kunne kræve skattefradrag for dagplejeudgifter, selvom de ikke kan eller ved egen tilbagevenden kræve barnet fritaget. Samværsforælderen anses for den forælder, som barnet eller børnene overnattede hos flere nætter inden for et skatteår. Tilbragte de lige mange nætter hos hver forælder, anses samværsforælderen som forælderen med den højere justerede bruttoindkomst. Sørg for at tjekke IRS-retningslinjerne, før du indgiver oplysninger om, hvem der kan kræve kreditten i tilfælde af skilsmisse, separation eller forældre, der bor adskilt.

Hvem kan kræve skattefradraget?

For at kvalificere dig til et skattefradrag på dine udgifter til dagpleje skal du opfylde fire sæt kriterier fastsat af IRS.

Du skal have arbejdsindkomst, såsom løn eller løn fra et job. Hvis du er gift og ansøger sammen med din ægtefælle, skal din ægtefælle også have arbejdsindkomst. Selvstændig virksomhed tæller, og fuldtidsstuderende og handicappede er undtaget fra dette krav.

Din justerede bruttoindkomst må ikke overstige 440.000 USD for skatteåret 2021.

Du skal have en arkiveringsstatus som Single, Gift File Jointly, Head of Household eller Qualifying Enke eller Enkemand med en kvalificeret forsørger. Gift Indlevering Separat ansøgningsstatus kvalificerer ikke til kreditten.

Du skal have betalt for pleje, for at du og din ægtefælle kan arbejde, søge arbejde, gå i skole, eller hvis du er handicappet.

Nogle forældre er måske ikke klar over, at de er i stand til at gøre krav på kreditten på grund af arten af deres arbejde. Mary Beth Foster er freelanceskribent i North Carolina. I starten var hun og hendes mand usikre på, om de var kvalificerede på grund af hendes status som selvstændig.

"På grund af mit arbejdes freelancekarakter var han ikke sikker på (om) at skrive på Starbucks nogle gange tæller," sagde hun.

Men lidt research fra deres side forsikrede dem om, at de opfyldte kravene.

"Vi regnede med, at vi endte med at spare de få hundrede dollars, jeg skyldte i skat, til min freelanceskrivning, da de ikke blev taget ud af mine checks," sagde Foster.

Hvad tæller som en børnepasningsrelateret udgift?

IRS anser de fleste typer betalt børnepasning for at være berettiget til kreditten. Kvalificerede udgifter til dagpleje, babysittere, barnepige og hjemmehjælpere (som en stuepige eller kok), der yder børnepasning inden for rammerne af deres pligter, tæller alle. Du kan endda kræve kreditten for udgifter betalt til daglejre og sommerlejre, selvom lejren er centreret omkring en aktivitet eller sport, så længe lejrene ydede omsorg, mens du og/eller din ægtefælle arbejdede eller søgte arbejde.

Udgifter i førskolealderen tæller også med i skattefradraget. Ifølge TurboTax er udgifter i forbindelse med børnehave, børnehave og andre børnehaveprogrammer, der ellers kan betragtes som dagpleje, berettiget til kreditten.

Udgifter i forbindelse med børnehave og skolegang derudover tæller ikke med i kreditten. Udgifter til før- og efterskole kvalificerer sig dog, ligesom udgifter til en sygeplejerske eller anden plejeudbyder for en kvalificeret handicappet forsørger. Overnatningslejre betragtes ikke som kvalificerede udgifter.

Hvilke formularer skal jeg bruge, hvis jeg er kvalificeret?

Hvis dine dagplejeudgifter berettiger til et skattefradrag, skal du finde ud af, hvordan du skal gøre krav på det på din selvangivelse. Det kan virke skræmmende at tilføje endnu en formular til dit i forvejen lange returnering, men denne er det værd.

Du skal udfylde IRS-formular 2441 og indsende den sammen med din returnering. E-fil skattewebsteder - som eFile og TurboTax - gør processen nem. Hvis du bruger en skatteprofessionel til at indberette din skat, skal du sørge for at fortælle dem om din hensigt om at indgive og give dem alle de nødvendige oplysninger på formularen.

"Jeg brugte det i flere år, mens jeg havde to børn," sagde Linda Cuckovich, en freelance-professionel i det nordlige Californien. "At få skatte-id-nummeret og fakturaerne var den sværeste del, men det var ikke rigtig svært."

Nogle børnepasningsudbydere sender dig de nødvendige oplysninger i begyndelsen af året. Med andre skal du selv bede om oplysningerne. Du skal bruge kvitteringer eller fakturaer, der viser dine udgifter til børnepasning, samt navn, adresse og skatteyderens identifikationsnummer (TIN) fra udbyderen.

Når du har alle oplysningerne, er det lige så nemt som at overdrage dem til din revisor eller skatteforberedende fagmand eller tilslutte tallene til din e-angivelse.

Hvad hvis jeg ikke kvalificerer mig?

Hvis dine dagplejeudgifter ikke er berettiget til skattefradraget for børnepasning, skal du ikke bekymre dig. Der er masser af andre børnerelaterede fradrag eller kreditter, der kan hjælpe dig med at spare lidt penge eller få lidt mere tilbage fra onkel Sam.

Børneskattefradraget giver op til $3.000 pr. barn under 18 år ($3.600 for børn under 6 år), hvis du opfylder visse krav.

Antallet af børn, du har, kan bestemme, om du er berettiget til indkomstskattefradraget , hvilket kan være en kæmpe besparelse. Hvis du f.eks. i 2021 har tre eller flere børn og tjener mindre end 51.464 USD som enlig eller 57.414 USD som et ægtepar, er du berettiget til denne kredit.

Der er flere kreditter til uddannelsesrelaterede udgifter, såsom American Opportunity Credit , Hope Credit , og Lifetime Learning Credit . Husk, på føderalt niveau er det kun college-relaterede udgifter, der kvalificerer sig til skattefradrag. Men værdien af disse skattefradrag varierer fra $1.800 til $2.500.

Adoptionsskattefradraget hjælper forældre, der har adopteret et barn i skatteåret. Ethvert barn under 18 år eller børn med særlige behov, der ikke kan passe sig selv, er berettiget. I 2017 var den maksimale adoptionskredit $13.570 pr. kvalificeret barn.

Ud over disse skattefradrag er investering i dit barns uddannelse gennem en 529-plan en anden måde at spare på skatten. Selvom disse investeringer ikke er et fradrag eller kredit, er renterne optjent i en autoriseret 529-plan ikke underlagt føderale indkomstskatter. Derudover behøver du ikke betale føderal indkomstskat af pengene, hvis de trækkes tilbage og bruges til kvalificerede videregående uddannelsesudgifter.

-

Hvis du vil introducere et barn til poesi, men ikke er sikker på, hvor du skal starte, er klassiske digte en sjov måde at engagere dem i litteraturen. Et digt er klassisk på grund af dets tidløshed, der forbinder med læsere gennem årtier og i nogle t

-

Skal du virkelig vente en time, før du svømmer? Kan du gå udenfor med vådt hår? Har du nogensinde spekuleret på, om nogen af disse myter var sande? Find ud af svarene på alle dine presserende barndomsspørgsmål! Korsede øjne vil forblive sådan Myte

-

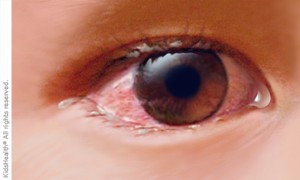

Du gnider og gnider dine øjne, men de vil ikke stoppe med at klø. Når du ser i spejlet, de er røde og hævede. Hvad sker der? Har du en mærkelig sygdom? Nej - du har et almindeligt problem kaldet konjunktivitis. De fleste mennesker kalder det pinkeye.